Kaos en la Red

Por Sole SF

Alza de IPC mundial al cierre de 2021

Cerramos un 2021 marcado por una aguda crisis socioeconómica mundial y de cara al 2022, algunos economistas pronostican un año de ajustes orientados a la normalización monetaria, un crecimiento moderado producto de la rotación de consumo de bienes y servicios, una inversión en lenta alza y un periodo donde los Bancos Centrales (BC) aplicarán una política monetaria hawkish para contener el proceso inflacionario mediante alzas de TPM (Tasa de Política Monetaria). A su vez, los mercados podrían responder con incertidumbre y volatilidad frente a las medidas de ajustes ya tensionadas por las restricciones económicas pre-pandemia (crisis energética, calentamiento global, inflación, etc.) y las derivadas del impacto de las nuevas olas de covid-19 (variante delta, ómicron, IHU, etc.). Si bien, más de 40 Bancos Centrales han subido su TPM, la presidenta del Banco Central Europeo (BCE) Cristine Lagarde en una entrevista concedida a Reuters a inicios de diciembre, señaló que la eurozona estaba en el peak de la “joroba” inflacionaria con un IPC anual en noviembre de 4,9% y pronosticó una baja en el transcurso del año. No obstante, a mediados del mismo mes, el Banco Central de Inglaterra realizaba un alza inesperada de 0,1% a 0,25% de su TPM, acumulando una inflación anual de 5,1% en noviembre. Por su parte, entre los países de la UE con las mayores alzas interanuales de IPC a fines del 2021, tenemos a Lituania (9,3%), Estonia (8,4%) y Letonia (7,4%). Con respecto a España, este cerró el año con un IPC de 6,7%.

Mientras tanto en EEUU, el presidente de la FED Jerome Powell reconoció que el término “transitorio” no se ajusta al proceso de inflación que está experimentando la economía americana, cerrando el año con un alza de IPC interanual de 6,8 % -cifra más alta en casi 40 años-, manteniendo sin cambios la TPM entre 0% y 0,25%; pero, adelantando el retiro estímulos de compra de bonos (Tapering) y prometiendo tres alzas de 0,25 puntos para la TPM en 2022.

En relación a Latinoamérica, el panorama fue desolador: según datos del FMI, la inflación regional cerró el 2021 con un IPC de 9,3%. Entre las mayores alzas se destaca Brasil con un IPC interanual de 10,74%, México con 7,37%, Venezuela con 1,197,5% y Argentina con 51,1%. Chile, cerró el año con un IPC interanual de 6,7% y con el BC anunciando el 14 de diciembre pasado una nueva alza de la TPM llegando a 4% -su mayor nivel desde junio del 2014.

El panorama va en claro camino de un alza de precios sostenido que parece no tener fin. Si bien algunos factores han sido aceleradores de la crisis (restricciones energéticas, pandemias, calentamiento global, etc.), el problema no es tanto el fenómeno de la inflación; sino que las causas que la desencadenan, siendo ella, en general, un mecanismo del gran capital para defender sus ganancias. A continuación analizaremos algunas de las causas ampliamente debatidas y reconocidas tanto teórica como empíricamente sobre la inflación.

Capitalismo, leitmotiv de la inflación

Los procesos inflacionarios son elementos naturales del modo de producción capitalista, por lo tanto, no es algo “pasajero”, sino que es un síntoma natural de la acumulación desproporcionada de riqueza y la tendencia a la desintegración del sistema. Desde un contexto base, partimos analizando la obra “El Capital” de Marx con respecto al “valor”; el cual es definido como base reguladora del capitalismo por la relación “valor-trabajo”. A su vez, las “mercancías” tienen un “valor” producto del trabajo empleado en su creación y que se expresa en un “precio”, precio que es representado monetariamente en “dinero”. El dinero evolucionó desde dinero metálico puro (oro), moneda metálica subsidiaria y papel moneda de curso obligatorio. El primero tenía un valor propio intrínseco, la segunda en donde el metal –plata o cobre- representa una fracción del oro en equilibrio (Valor representativo); no obstante, el último tiene una particularidad de no expresar su propio valor, sino el valor del oro –el denominado patrón oro-. Podemos decir que el valor de las mercancías depende del trabajo y los precios determinan la cantidad de dinero circulante –una cantidad circulante finita-; pero, frente a la posibilidad de imprimir muchos más billetes sobrepasando su respaldo en oro, se provocaría también un incremento del nivel general de precios. En este sentido, la inflación expresaría un desequilibrio fundamental entre la producción y la circulación del dinero, un aparente divorcio entre los valores y los precios. Este desequilibrio circulatorio del capital, se agudizó producto de la dolarización de la economía global moderna y el auge de la industria norteamericana de posguerra. Desde 1944 el dólar se regía a la convertibilidad del patrón oro (Acuerdos de Bretton Woods), cuya finalidad era la estabilidad monetaria para la restauración económica y además, proveer una contención natural producto de la limitada cantidad del metal precioso. No obstante, a partir de 1971 la salida política a los déficits experimentados en EEUU fue emitir dinero sin respaldo en oro, y las constantes expansiones de capital fueron significativas: De 1960 a 1970 se expandieron un 51%; de 1970 a 2000 se expandieron un 688%; y del 2000 a 2010 se expandieron un 231%. En resumen, de 1960 a 2020 se acumuló una expansión de 50.000 millones de dólares a más de 5 billones.

Tras la creación de la Organización de Países Exportadores de Petróleo (OPEP), se acordó la comercialización exclusiva del petróleo en dólares. Este sistema de petróleo por dólares generó una gran demanda artificial de dólares en todo el mundo y a medida que la demanda de petróleo aumentaba, también lo hacía la demanda de dólares. EEUU recibió el beneficio de ser el dueño exclusivo de este nuevo patrón monetario y ello le permitió ejercer un gran dominio sobre la economía mundial. No obstante, la transición valor del dólar de un patrón estable (oro) a un patrón inestable basado en commodities (principalmente hidrocarburos), sumó a la divisa una extrema volatilidad y variación del tipo de cambio, producto de la especulación artificial e impacto de los cambios medioambientales en el mercado energético.

Junto con los componentes “inmateriales” del dólar y las políticas expansivas que inyectaron más capital circulante sin respaldo estable de su “valor”; se reconoce además, que por cada expansión de capital se inició un nuevo ciclo de acumulación capitalista, permitiendo que partir de los años ‘70 se generara una “híper-acumulación” de capital, recursos que a su vez se estancaron sin poder generar más valor en función productiva porque los mercados estaban saturados y causando una caída brusca de rentabilidad. En esta etapa el “capital financiero” trató de dar una salida a la sobreacumulación a través del mercado bursátil y banca, con una falsa idea que el “dinero” (inmaterial, obviamente) puede generar más valor y de reproducirse a sí mismo (rompiendo la relación “capital-trabajo” y creando una nueva relación ficticia de “capital-capital”). Entonces, para enfrentar la caída de la rentabilidad capitalista, se promovió el endeudamiento de las empresas, los particulares y el propio Estado, gestándose una inmensa burbuja de deuda y un crecimiento desmedido del sector financiero (la llamada economía de especulación). Esto fraguó el quiebre financiero de la banca norteamericana y mundial (la denominada Crisis Subprime) en los años 2007 y 2008; evento causado por la incapacidad de deudores con alto nivel de riesgo crediticio para pagar sus créditos hipotecarios; a su vez que estas hipotecas habían sido vendidas como bonos o títulos de crédito a instituciones financieras de todo el mundo, causando una crisis de proporciones y un efecto en cadena de quiebras. Para evitar que el régimen se derrumbara, los Bancos Centrales -entre otras medidas- imprimieron más dinero para evitar que las entidades sobrecargadas financieramente incumplieran sus pagos y el mercado respondió a su vez, con un proceso de reestructuración mundial y una profundización del neoliberalismo que, junto a más políticas expansionistas del crédito y del dólar, permitieron un nuevo flujo de capital, pero asociado a una sostenida alza de precios, caída de los salarios e intensificación del trabajo; la privatización del patrimonio estatal de las reservas de energía, recursos naturales y materias primas mediante amplios TLC. Este proceso expansionista por su naturaleza no pudo sostenerse indefinidamente y en estos años experimentamos su agotamiento, expresado en una agudización de la explotación y el aumento de la precarización de las condiciones laborales; o sea, una crisis que al final está siendo sostenida por la masa trabajadora (en general, una crisis sostenida por toda la clase proletaria en su conjunto, ya sea activa o pasiva).

Para cerrar el círculo vicioso y autodestructivo del capital, estando ya mencionada la alta inestabilidad del capital financiero y su tendencia a generar burbujas e inflación; un elemento que toma un papel preponderante es el hecho que el capitalista obtiene ganancias poco optimistas producto de la inflación. O sea, ve afectada su “tasa de ganancia”. Debemos considerar que el capitalista obtiene su ganancia no de la totalidad de la inversión aplicada, sino que de la parte de la misma destinada a la compra de fuerza de trabajo; esto es, de una mercancía cuya característica consiste en producir un valor superior al de su propio costo. La diferencia entre el valor producido por la fuerza de trabajo y el valor por el cual es remunerada –salario- es la “plusvalía”, que se la apropia el capitalista. La plusvalía como proporción del total del capital invertido -el que produce y el que no produce plusvalía- es la “tasa de ganancia”. Ese excedente o plusvalía, se tensiona en una disputa entre el capital y el trabajo, en donde para ampliar la plusvalía debe reducirse el salario o al revés, el salario se incrementa si se reduce la porción de plusvalía apropiada por le capitalista. En este proceso, la inflación aparece como una forma explícita de apropiación de la renta (salarios más plusvalía) o del ingreso (salarios, ganancias o renta). No obstante a lo mencionado, la parte del capital que se destina a la compra de la fuerza de trabajo tiene una tendencia a reducirse también por las mejoras en las técnicas de producción y competencia, producto de la tendencia natural del capital por hacer más productivo el trabajo.

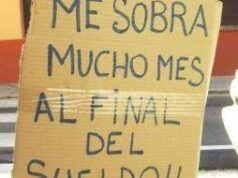

Podemos inferir empíricamente que si bien la inflación es un aumento sostenido y continuado de precios en el tiempo motivado por un incremento de la cantidad de dinero en circulación o liquidez circulante; aparece otro factor además de este y es la “extracción de rentas”, mecanismo por el cual repuntes del IPC tienen su origen básicamente en la subida de precios de renta en manos del gran capital monopolista contra sus consumidores (energía, hidrocarburos, alquiler, vivienda, salud, pensiones). Los rentistas aprovechan la actitud suave de los Estados para usufructuar de su posición dominante, generando una espiral de beneficios histórica a costa de los bolsillos de las rentas más vulnerables y que es permitido gracias a que operan en un régimen de competencia imperfecta -cuando no en oligopolios-, con un poder de negociación muy superior al de los otros jugadores en el mercado y que son protegidos por incluso por los mismos Estados. La apropiación de gran parte de las rentas de trabajadores y pensionistas, reducen el poder adquisitivo de estos, empobreciendo aún más a un sector muy vulnerable que además, carece de protección social efectiva. Esta situación se ha experimentado en España desde octubre del 2021, donde un alquiler mediano evaluado en 700 euros por una casa de dos habitaciones, producto del alza de IPC implica pagar casi 38 euros más al mes (más de 450 euros al año).

Derrumbando el mito del mercado auto-regulable

Hay variadas explicaciones técnicas y teóricas sobre la inflación y en este artículo repasamos algunas, pero la idea principal se basa en que los precios son un mecanismo de distribución de la renta entre asalariados y propietarios del capital. En una segunda instancia, se trata de la disputa entre apropiadores de plusvalía, o sea, entre capitalistas, quienes luchan por acrecentar la parte de plusvalía a apropiarse. Al mismo tiempo, también es el resultado del funcionamiento monopólico del capitalismo mundial, donde la especulación incide en alzas o bajas de precios. Si bien, se pueden sumar otros factores (sequías u otros problemas naturales que pueden encarecer precios transitoriamente), las escaladas de precios post crisis del 2008 han sido en su mayoría artificiales y han empujando a las masas más precarizadas a una constante disminución en el poder adquisitivo de sus salarios y una mayor explotación, en contraposición del enriquecimiento desmedido de un pequeño sector de la burguesía capitalista.

Si bien las alzas de precios tienen un origen “monetarista” debido a un incremento de circulante líquido, no podemos minusvalidar la dinámica de la estructura socioeconómica como un reflejo de la lucha de clases, donde predominan las relaciones de poder y mercados intervenidos de facto, en virtud de la voluntad de sus gestores y de los Estados. Entonces el punto neurálgico para controlar la inflación radica inexorablemente en el “poder”.

Aquí proponemos que el poder esté en manos de la clase obrera para determinar el rumbo de la producción y circulación de bienes y servicios a nivel local y global, acuñando el concepto de “democratización económica”, que implica involucrar a los trabajadores en el control de los precios, salarios y pensiones; así como la nacionalización bajo control de los trabajadores de la mega industria y la banca –sin derecho a indemnización-, un ingreso y pensión mínimos en base a una canasta social reajustable; la sociabilización del empleo y las labores de cuidados, educación gratuita y de calidad en base a un programa definido por la clase trabajadora, etc.

La innegable crisis del capital manifestada en el flagelo de la inflación, no es sino, una cruda expresión del antagonismo de clases y posiciona día a día con más fuerza el ideal de conquista de un gobierno de los trabajadores y un socialismo internacional en defensa de la vida y contra todo tipo de explotación humana y medioambiental.

¡Contra la inflación, por la defensa del salario y la vida!

¡Un gobierno obrero y socialista!